La crise de 2007-2009 est à l’origine d’une véritable avalanche réglementaire avec pour objectif principal de rendre les institutions financières plus résilientes, aboutissant à une complexification et à une intensification des activités règlementaires.

Cette crise a eu un impact considérable sur le fonctionnement des institutions financières et de leurs autorités de régulation. Elle a eu une véritable action disruptive, elle a remis en cause un certain nombre de paradigmes de l’économie financière qui étaient considérés comme intangibles auparavant.

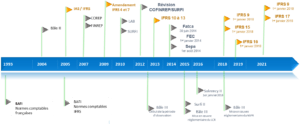

A la demande du G20, l’International Accounting Standards Board (IASB) et le FSB voire l’US Financial Accounting Standards Board (US FASB) se sont lancés dans un projet de réformes des normes jugées inadaptées à l’évolution de l’écosystème financier. La mise au point de nouvelles mesures de stabilité pour le système bancaire mondial a demandé de lourds travaux de réflexion.

Toute la sphère financière a été impactée, en premier lieu les Banques en tant qu’acteur majeur dans les transactions financières, puis compagnies d’assurances en tant qu’investisseurs institutionnels intervenant sur les marchés financiers ont également été impactés par cette vague de réformes.

Ainsi, ces dernières années ont été riches sur le plan réglementaire, les nouvelles normes se sont multipliées, de Bâle III à Solvency II en passant par les normes IFRS.

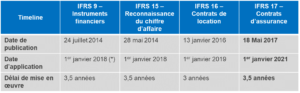

En 2013 l’IASB publie les normes IFRS 10 à 13, puis en 2014 les normes IFRS 9, IFRS 15 sans oublier l’IFRS 16 en 2016 et pour finir l’IFRS 17 en 2017.

Les dernières en date ont eu un impact considérable sur les institutions financières et elles ont demandé d’importants moyens pour les mettre en œuvre.

(*) Report pour les compagnies d’assurances au 1er janvier 2021

On peut s’interroger, jusqu’où iront les régulateurs et quand cette course aux réformes va-t-elle s’arrêter ?

Retour sur l’IFRS 9, de sa genèse à sa mise en œuvre

L’émergence de la norme

La crise financière a mis en avant les faiblesses de la norme IAS 39. Elle a été remise en cause en raison de :

- Un cadre trop complexe menant à une application incohérente,

- Une mise en œuvre problématique de la comptabilité à la juste valeur et de la classification des instruments financiers,

- La trop grande latitude laissée aux entreprises,

- Un niveau provisionnement requis trop faibles avec une reconnaissance tardive des pertes et une mauvaise adéquation avec la réalité des activités de l’entreprise.

A la demande du G20, L’International Accounting Standards Board (IASB) et l’US Financial Accounting Standards Board (US FASB) se sont lancés dans un projet de ré-écriture de leur norme respective relative aux instruments financiers.

Le 24 juillet 2014, l’IASB a publié la version définitive de l’IFRS 9 avec une application obligatoire pour les exercices ouverts à partir du 1er Janvier 2018. Cette norme s’applique à l’ensemble des établissements financiers, hors compagnies d’assurance à l’exception des compagnies d’assurance filiales de groupe bancaire.

Homologuée en novembre 2016 par l’Union Européenne, cette norme a ainsi instauré de nouvelles règles et a poussé les établissements financiers à lancer des projets de grande envergure.

L’IFRS 9 représente un changement majeur de la vision économique des instruments financiers par rapport à l’IAS 39, selon Philippe Danjou, ancien membre français au Board de l’IASB à Londres « C’est le château de Versailles à rénover ».

Une norme découpée en 3 phases

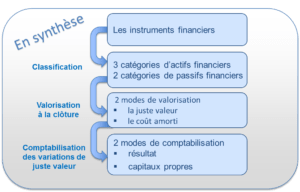

Cette nouvelle norme s’articule en 3 phases :

- Phase 1 : Classement et évaluation des instruments financiers

- Phase 2 : Dépréciation des actifs financiers

- Phase 3 : Comptabilité de couverture

Phase 1 : un changement de classification et d’évaluation

Le modèle de classification et d’évaluation des actifs ne comprend plus que 3 catégories (contre 4 sous l’IAS 39) :

-

- Coût amorti

- Juste valeur en contrepartie des autres éléments du résultat global (JVOCI)

- Juste Valeur par résultat

L’approche est fondée sur des principes plutôt que sur des règles comme dans IAS 39. Deux critères doivent être utilisés pour déterminer comment les actifs financiers doivent être classifiés et mesurés :

- Les caractéristiques des flux de trésorerie contractuels de l’actif financier : nouveau critère d’analyse des caractéristiques des actifs financiers (Critère « Principal et Intérêts » : P&I ou solely payments of principal and interest on the principal amount outstanding’ (or ‘SPPI’).

- Le business model (modèle de gestion) de l’entité pour la gestion des actifs financiers, il s’agit de :

- Un modèle économique dont l’objectif est de « détenir afin de percevoir », associé à une valorisation en coût amorti

- Un modèle économique de « détenir afin de percevoir et en vue de la vente », associé à une valorisation en juste valeur par OCI

Ces critères de classement sont mixtes et cumulatifs : ils dépendent à la fois de la nature de l’instrument financier et de modèle de gestion choisit par l’entreprise. La comptabilisation dans l’une ou l’autre catégorie se base ainsi sur les cash-flows des instruments et le modèle économique qui prévaut à leur gestion.

Pour les passifs, la classification et l’évaluation sous l’IAS 39 demeurent pour l’essentiel inchangées dans IFRS 9, les 2 catégories sont maintenues.

La phase 1 de l’IFRS 9 met en avant la volonté de renforcer l’harmonisation de la classification et de l’évaluation des instruments financiers.

Phase 2 : Nouveau paradigme avec l’instauration de 3 niveaux de provisionnement

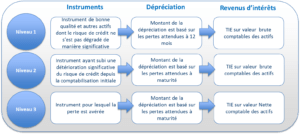

L’IFRS 9 introduit un nouveau modèle de reconnaissance des dépréciations des actifs financiers, basé sur les pertes de crédit attendues.

Ce nouveau modèle constitue un changement par rapport au modèle actuel d’IAS 39, basé sur les pertes de crédit avérées ; le modèle actuel ayant fait l’objet de nombreuses critiques durant la crise économique. Ce nouveau modèle de dépréciation s’applique aux actifs à revenus fixes évalués au coût amorti ou à la juste valeur par les capitaux propres (engagements de prêter, garanties financières, créances de Crédit-bail, prêts ou Obligations). Les pertes attendues de crédit doivent être provisionnées lors de la comptabilisation initiale des actifs.

La norme adopte une approche en 3 Stages (buckets) qui reflète le cycle de détérioration de la qualité du crédit d’un actif financier. L’affectation d’un actif financier à chacune des étapes sera basée sur l’existence ou non d’une augmentation significative de son risque de crédit depuis sa comptabilisation initiale.

Le montant de la dépréciation et la base d’application du taux d’intérêt effectif dépendra du auquel l’actif financier est alloué.

Dans ce nouveau modèle de provisionnement le principe de pertes attendues se substitue à celui de pertes avérées afin de fournir aux marchés une meilleure qualité de l’information et une meilleure transparence. L’objectif du régulateur étant le renforcement de la maîtrise du risque.

Phase 3 : Comptabilité de couverture – le choix entre 2 modèles

L’IFRS 9 introduit un modèle sensiblement réformé pour la comptabilité de couverture en termes de micro-couverture. Les entités qui appliquent l’IFRS 9 auront un choix de méthode comptable à faire aux termes de la norme : elles pourront choisir d’appliquer le modèle de comptabilité de couverture de l’IAS 39 ou de l’IFRS 9 en attendant la finalisation du texte relatif à la macro-couverture.

Les établissements financiers ont porté leurs efforts sur les phases 1 et 2 et reporté l’application de la phase 3 sur la micro-couverture en attendant le texte définitif sur la macro-couverture.

Néanmoins, la norme autorise un plus grand nombre de type d’opérations de couverture et simplifie les méthodes d’évaluation et de comptabilisation de l’efficacité de couverture.

Quels sont les impacts de la mise en œuvre ?

Si l’objectif de la norme est « d’établir des principes d’information financière en matière d’actifs financiers et de passifs financiers en vue de la présentation d’informations pertinentes et utiles aux utilisateurs des états financiers », il n’en demeure pas moins que son application nécessite une révision en profondeur des Fonction Finance et Risques.

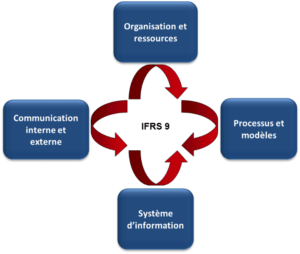

Les enjeux dépassent ceux d’un simple ajustement technique comptable car de nombreux défis doivent être relevés tant dans la classification et l’évaluation des instruments financiers que dans l’évaluation des provisions qui requiert une approche prospective. Sur la mise en œuvre pratique, IFRS 9 va impacter les établissements financiers non seulement en termes de d’organisation et de ressources, de processus et de modèles, de communication et enfin en termes de SI, renforçant la tendance de rapprochement entre les Fonction Finance et Risques.

1 – Organisation et ressources

L’impact majeur concerne les organisations comptables et risques mais s’étend aux autres Directions (crédits, DSI, investissements, commerciale…)

Les banques et les autres institutions financières (assureurs filiales de groupe bancaires, asset managers, asset servisseurs…) ont dû mettre en place une gouvernance dédiée, afin par exemple de décider de la classification de certains instruments directement liée à la stratégie de leurs organisations, si l’on prend la catégorisation comptable dont va dépendre des modalités de gestion du portefeuille avec l’obligation de démontrer la liquidité de ces actifs.

Pour la phase 2, les équipes risques ont dû définir et documenter les formules générales de calcul des pertes attendues en coordination avec les équipes comptables pour garder une cohérence avec l’ensemble de la chaîne de valeur de l’information financière. De même, il a fallu mettre en place des synergies avec les problématiques bâloises et Solvency II ou encore avec d’autres projets réglementaires.

Du point de vue ressources, comme tout projet il a fallu des ressources ayant une compétence pluridisciplinaire capable d’intégrer tous les changements induits par la nouvelle norme.

2 – Processus et modèles

Concernant les critères SPPI et Business Model, certains instruments seront directement impactés par les stratégies d’investissements et les politiques commerciales. Ce sont l’ensembles des processus de comptabilisation qu’il a fallu repenser.

Pour la phase 2, il sera nécessaire de mettre en place une complète coordination entre les équipes comptables et risques afin de définir les nouveaux processus et les nouvelles modalités de provisionnement. Cette norme va transformer en profondeur les processus de comptabilité des banques pour les pertes sur créances de leurs portefeuilles de prêts. Les modèles à mettre en place pour comptabiliser les pertes attendues va considérablement augmenter le niveau des provisions et les rendant beaucoup plus volatiles. Cela a nécessité une « charge de travail très conséquente des équipes de modélisation

crédit » d’autant plus que la « validation des modèles porte essentiellement sur le calibrage des paramètres entrant dans la formule de calcul. » comme l’explique l’article de la revue banque du 21/04/2017 « IFRS 9 : où en sont les établissements après une année intense de travaux et de réflexions ? »

3 – Système d’information

Enfin, on doit s’attendre à de lourds impacts sur toute la chaîne de valeur de production de l’information financière développé dans l’article de la Revue Banque paru le 27/01/2015 (IFRS 9 : ce qui va changer, quand et comment s’y préparer ? (2/2) : « la mise à niveau des SI sera significative compte tenu des interdépendances des SI en amont de la consolidation comptable groupe (systèmes back-office d’opérations, moteurs de valorisation, référentiels plan de comptes) et en aval de la consolidation comptable groupe (SI dédiés à d’autres reportings, notamment aux reportings réglementaires et prudentiels) … »

Certaines organisations ont intégré le fait que l’application de l’IFRS 9 implique une réforme complète de leur système d’information. Lors du passage aux normes IFRS en 2005, les organisations pour la plupart ont repoussé les investissements à mettre en œuvre et ont opté pour une adaptation de leurs SI en effectuant des retraitements. La norme demande un niveau de granularité très fin qui n’est pas toujours véhiculé à travers les différent SI.

Aujourd’hui, poursuivre la démarche d’une telle comptabilisation se révèle être un exercice trop complexe et fastidieux. Des investissements pour optimiser la gestion multinormes sont à prévoir même après l’échéance de 2018. La modification de l’architecture comptable devra probablement se poursuivre même une fois passée cette échéance.

4 – Communication interne et externe

En interne, cela a demandé de mettre en place une communication auprès des instances dirigeantes et des comités d’audit pour présenter les enjeux de cette nouvelle norme et leur donner la vision des éléments structurants à travers des formations.

Les établissements ont dû également communiquer auprès des EBA à travers des QIS, auprès des actionnaires pour expliquer les impacts de la norme et anticiper les modifications de la structure bilancielle par exemple.

Quels changements dans la mise en œuvre de l’IFRS 9 ?

La mise en œuvre de l’IFRS 9 impliquait pour les Banques une prise en compte des projets réglementaires en cours (BCBS 239, MSU…) mais également celle des projets à venir comme les modifications des états FINREP, Bâle III, Bâle IV et bien d’autres. Sans compter qu’il fallait également inclure une modification des états de restitutions, l’accélération de la fréquence des arrêtés et celle du délai de remontée des reporting…ce qui nécessitait une mise à niveau des Systèmes d’Information, une refonte en profondeur des processus, une réorganisation des tâches et enfin des travaux d’adaptation sur les états de reporting.

Pour les Compagnies d’assurance (y compris les compagnies d’assurance d’un conglomérat financier décision adoptée le 3 novembre 2017 par la Commission Européenne JO ) l’enjeu est double car elles devront appliquer l’IFRS 9 en même temps que l’IFRS 17, le régulateur leurs a ainsi accordé un délai pour la mise en œuvre jusqu’en 2021 qui correspond à l’entrée en vigueur de la norme IFRS 17 (cf. § IFRS 17).

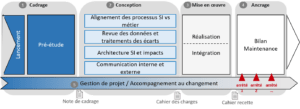

Planification des travaux

Dès 2015, les établissements financiers ont lancé leurs réflexions en commençant par une phase de cadrage.

En 2016, ils ont poursuivi leurs travaux de cadrage impliquant les Directions Finance et Risques tant en termes d’organisation que d’adaptation des systèmes finance et risques pour les faire converger. Ils ont également lancé les développements ce qui s’est avéré un exercice difficile toujours selon l’article du 21/04/2017 paru dans la Revue Banque (Cf supra).

2017 devient une année cruciale pour les établissements car ils doivent d’ores et déjà se préparer à leur phase de recette fonctionnelle et générale, quelle que soit l’option retenue, automatisation des systèmes en choisissant un système centralisé ou adaptation des systèmes existants.

Ils sont en marche pour effectuer leur « parallel runs » ou pour certains leur « dry runs » et organiser leurs nouveaux processus d’arrêté et définir à fine maille, tâche par tâche leur calendrier de production des comptes.

L’ensemble de ces travaux se sont effectués sous supervision de la BCE qui soumet aux établissements, les banques en particulier un certain nombre questionnaires.

Conclusion

« La supervision des banques est une entreprise dynamique. Le monde a changé autour de nous, tout comme la sphère économique et réglementaire. Nous examinerons de plus près les effets sur les banques émanant de Brexit, du secteur FinTech et des activités bancaires externalisées », a déclaré Danièle Nouy, présidente du Conseil de Surveillance de la BCE.

Actualités IFRS 9

Aménagement prévu : 5 ans pour une transition en douceur

Mi-novembre, le Conseil a approuvé un accord avec le Parlement qui entérine une période de cinq ans, pendant laquelle les établissements pourront réintégrer dans leurs fonds propres CET 1 une partie de l’augmentation des provisions due à IFRS 9. L’idée étant que les nouvelles règles de provisionnement pour pertes de crédit soient pleinement effectives en 2023. Les établissements devront toutefois rendre public le calcul de leurs ratios prudentiels sans ces dispositions transitoires.

Assurance : report de la date d’application de la norme IFRS 9 Journal Officiel de l’Union Européenne

La Commission européenne a accepté de différer jusqu’au 1er janvier 2021, l’application des dispositions de la norme IFRS 9, date qui coïncide avec la date d’application de la norme IFRS 17 portant sur l’évaluation des contrats d’assurance.

La nouvelle norme IFRS 17 va s’appliquer aux passifs des contrats d’assurance

Flashback sur IFRS 4

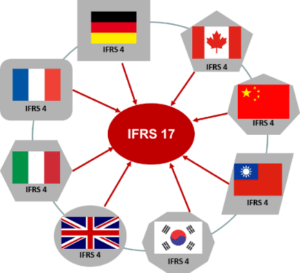

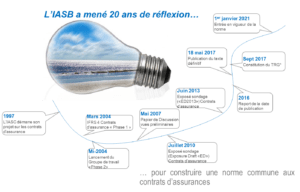

Lorsque l’IASB a entamé ses travaux à la fin des années 90, les Normes comptables internationales ne comportaient pas de norme sur les contrats d’assurance.

En raison des difficultés de l’IASB à traiter les passifs de façon cohérente avec la comptabilisation des actifs, l’IASB a décidé de construire la norme sur les contrats d’assurance (IFRS 4) en deux phases.

Lors de sa publication en mars 2004, l’IFRS 4 – Phase I : « Contrats d’assurance », ne constituait qu’une solution temporaire et autorisait pour l’enregistrement des passifs d’assurance des entreprises adoptant les IFRS, le maintien des principes comptables de leur référentiel local.

Le G20 et plus récemment le Financial Stability Board ont souhaité l’élaboration d’une norme internationale unique pour la comptabilisation des contrats d’assurance. Sous leur pression, l’IASB a accéléré ses travaux sur l’IFRS 4 Phase II renommé IFRS 17.

La norme IFRS 4 – Phase II ou IFRS 17 devait permettre une analyse plus approfondie de la comptabilisation des contrats d’assurance.

Publiée en 2004, la norme IFRS 4 phase I – en prévision de l’adoption des IFRS apportait des précisions sur la méthode à employer pour valoriser les éléments composant l’actif du bilan et prévoyait une comptabilisation en norme locale pour le passif (coût historique).

Cette norme avait initialement pour objectif d’apporter un premier cadre de référence. Bien que provisoire, elle permettait aux entités de conserver les pratiques existantes, mais elle ne permettait pas d’appréhender les engagements de l’assureur d’un point de vue économique.

Cette méthode de valorisation du passif au coût historique créait une asymétrie entre l’actif et le passif, dès lors que les actifs de placements en représentation de ces engagements sont évalués dans les comptes IFRS en valeur de marché (« Fair Value »).

Elle a introduit deux nouveaux mécanismes :

- Le principe de « Shadow Accounting » ou « Comptabilité reflet » qui a permis de réduire en partie l’asymétrie entre la valorisation des actifs en valeur de marché et des passifs au coût amorti selon les principes locaux français. Il a notamment donné aux assureurs la possibilité de reconnaitre une participation aux bénéfices différée reflétant le droit des assurés sur les éléments de plus ou values latentes existantes sur les actifs.

- Le Test de suffisance des passifs (Liability Adequacy Test, LAT) doit être effectuer à chaque arrêté comptable, il s’agit de vérifier que les passifs d’assurance dans les comptes consolidés soient suffisants pour couvrir les flux de trésorerie futurs estimés à cette date. Cela se traduit par le provisionnement des pertes latente.

Le déséquilibres au bilan – « mismatch » atténué par les mécanismes de comptabilité de reflet et LAT avait pour effet de rendre complexe la compréhension des états financiers et la comparaison des compagnies d’assurance.

(*) Transition Resource Group for IFRS 17 Insurance Contracts

La norme IFRS 4 – Phase II devrait permettre une analyse plus approfondie de la comptabilisation des contrats d’assurances. Cette norme, rebaptisée IFRS 17 doit apporter des améliorations aux déséquilibres du bilan rendant la comptabilité de reflet et le LAT sans objet.

Les nouvelles modalités de la norme IFRS 17

Publiée le 18 mai 2017, elle sera applicable au 1er janvier 2021 sous réserve de l’homologation de l’Union européenne, la norme IFRS 17 va s’appliquer aux passifs des contrats d’assurance.

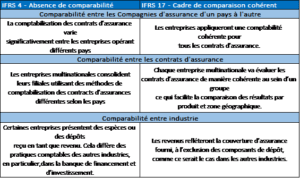

La norme IFRS 17 doit permettre d’harmoniser les pratiques et de faciliter la comparaison entre les assureurs. L’ensemble des contrats d’assurance et de réassurance (court et long terme), ainsi que des contrats d’investissement avec des caractéristiques de participation discrétionnaires seront comptabilisés de façon homogène.

L’un des principaux changements concerne la valorisation des engagements d’assurance et de spécifier l’information financière pour les contrats d’assurance. L’ensemble des engagements sera comptabilisé en valeur courante (soit une valeur de marché) et non plus en valeur historique.

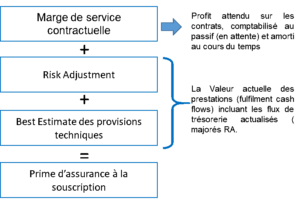

La norme définit le modèle « Building Blocks Approach » (BBA) ou approche par bloc comme étant le modèle général qui décompose les passifs d’assurance en trois blocs :

Bloc 1 : le Best Estimate, Il s’agit de la meilleure estimation (Best Estimate Liability ou « BEL ») des engagements

techniques.

Bloc 2 : l’ajustement pour risque (Risk Adjustment ou « RA ») représente la compensation que demanderait un assureur pour couvrir l’incertitude existante sur les flux de trésorerie futurs attendus relatif à un contrat.

Bloc 3 : la Marge de Service Contractuelle (Contractual Service Margin, CSM) représente la part revenant à l’assureur des profits futurs actualisés, non acquis, du portefeuille de contrats.

Cette approche s’applique à tous les contrats à l’exception des contrats qui devront être évalués et comptabilisés selon le modèle VFA, méthode simplifiée du modèle général.

Il existe deux autres modèles :

- Le modèle PAA ou Premium Allocation Approach qui s’applique aux contrats courts (<12mois), méthode simplifiée du modèle générale.

- Le modèle VFA ou « Variable Fee Approach » (VFA) qui s’applique aux contrats contrats participatifs « directs »

Le passif sera ainsi valorisé sur la base de la valeur actuelle des futurs flux de trésorerie en y incluant une marge de risque afin de prendre en compte l’incertitude générée par ces flux.

La norme introduit aussi, un nouveau concept avec la marge contractuelle de service qui correspond au bénéfice non acquis par l’assureur et qui sera versée à l’assuré en des services rendu par l’assureur à l’assuré.

Elle a également pour objectif de fournir une valorisation économique des passifs d’assurance qui soit en accord avec la norme IFRS 9.

La norme IFRS 17 impose plusieurs exigences impliquant un travail en profondeur sur :

- L’évaluation du contrat à l’origine

- La réévaluation des flux de trésorerie

- La comptabilisation du résultat avec une présentation spécifique et cohérente dans les états financiers des contrats non assurance et des éléments comptabilisés en OCI

- L’obligation de publier les informations dans les annexes portant sur les montants comptabilisés dans les états financiers, les orientations prises et sur les risques associés aux contrats d’assurance

- La marge de service contractuelle (amortissement, ajustement par la variation de cash-flows futurs et du passage des pertes en charges)

Les impacts de la normes IFRS 17

La valeur courante introduit aussi plus grande volatilité. En effet, la norme tend vers une vision plus économique des passifs d’assurance mais elle a pour effet d’accroitre potentiellement la volatilité du résultat avec la variabilité des provisions techniques.

Elle a également pour effet de produire une asymétrie comptable entre l’enregistrement des variations de juste valeur des actifs en capitaux propres (élément OCI – Other Comprehensive Income) et celle la variation des passifs est enregistrée en compte de résultat.

Cette problématique concerne surtout l’assurance-vie. L’impact de cette norme sur les assureurs va être lourd, ils vont devoir revoir leur communication car le bilan tout comme le compte de résultat seront modifiés comme l’a illustré l’IASB le 3 janvier 2018

Les impacts de la nouvelle norme vont nécessiter des changements importants des modèles actuariels, des outils et processus existants, elle impactera le bilan, le compte de résultat, les fonds propres ainsi que la volatilité, le provisionnement ou les systèmes informatiques.

En plus d’adapter leur communication financière, les assureurs devront également adapter leur pilotage interne pour intégrer de nouveaux indicateurs d’activité et expliquer des résultats plus volatils.

IFRS 9 vs IFRS 17 : Difficultés pour les assureurs

L’une des préoccupations des assureurs concernant l’application de la norme IFRS 17 réside dans le décalage entre la date d’application de l’IFRS 9 et celle de l’IFRS 17.

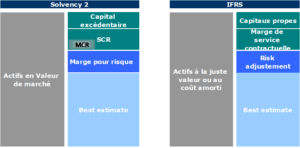

En effet, l’IFRS 9 traite de l’évaluation des instruments financiers notamment des actifs financiers et l’IFRS 17 des contrats d’assurance – passif des compagnies d’assurance.

La problématique provient de la différence du mode d’évaluation des actifs sensés couvrir les engagements pris par les assureurs envers leurs assurés.

Pour répondre aux préoccupations soulevées par la mise en œuvre d’IFRS 9 – Instruments financiers, avant l’entrée en vigueur de la nouvelle norme sur les contrats d’assurance, l’IASB a mené une étude sur les enjeux.

En septembre 2016, l’IASB a publié « Application d’IFRS 9, Instruments financiers et d’IFRS 4, Contrats d’assurance°» (projet de modification d’IFRS 4)

Les modifications offrent deux options aux entités qui émettent des contrats d’assurance entrant dans le champ d’application :

- « Une exemption temporaire facultative de l’application d’IFRS 9 pour les entités dont l’activité prédominante consiste à émettre des contrats entrant dans le champ d’application d’IFRS 4 ; c’est l’approche du report ou deferral approach.

- Une option qui permet aux entités de reclasser en autres éléments du résultat global (en OCI) certains montants de produits ou de charges comptabilisés en résultat net, issus d’actifs financiers désignés ; c’est l’approche par superposition ou overlay approach. »

L’IASB a finalement élargi à l’ensemble des Assureurs l’exemption temporaire facultative de l’application d’IFRS 9. La nouvelle norme rentrera en vigueur pour toutes les compagnies d’assurances au 1er janvier 2021 (Journal Officiel de l’Union Européenne)

L’expérience SOLVENCY II

Bien qu’il s’agisse de 2 textes distincts, la directive Solvabilité 2 qui concerne la production d’un bilan prudentiel des assureurs européens avec un reporting adressé à ACPR en France (Autorité de Contrôle Prudentielle et de Résolution) puis à l’EIOPA (European Insurance and Occupational Pensions Authority), et la norme IFRS 17 qui concerne le reporting financier des assureurs avec l’obligation de produire un compte de résultat, Il existe de nombreuses similitudes entre ces normes. Le premier concerne l’ajustement au risque et la marge de risque SII. Selon les experts, les modèles de calculs utilisés auront tendance à converger avec néanmoins quelques différences, dans SII il est possible d’inclure le risque opérationnel dans la marge de risque, ce qui n’est pas autorisé par IFRS 17.

Les 2 normes poursuivent un objectif commun, celui d’évaluer les actifs et les passifs par référence directe au marché lorsque que cela est possible, sinon en utilisant des modèles d’évaluation utilisant des paramètres issus du marché.

Capitaliser au mieux sur les synergies entre Solvabilité 2 et IFRS 17 doit être la ligne directrice pour les assureurs.

En synthèse

Source : Extrait de publication IASB

Prochaines étapes

Les assureurs ont conscience que l’implémentation de cette nouvelle réglementation nécessitera de lancer des chantiers de taille. En effet, les changements introduits par

la norme devraient impacter aussi bien la comptabilité que les processus et le système d’information…

Se poser les bonnes questions

- Quel programme faudra-t-il mettre en œuvre et déterminer quel sera le budget à allouer ? Quelle organisation adoptée?

- Comment adapter les systèmes, les modèles et les processus à cette nouvelle norme ?

- Quelles ressources doivent être affectées au projet/programme ?

- Quelles seront les impacts sur le bilan et le compte de résultat ?

- Quelle incidence sur la stratégie et les business plans ?

- Quelle communication doit être effectuée ?

- Quelles sont les interactions avec les autres projets ?

Adopter les bonnes pratiques

- Lancement des travaux au plus tôt

- Mise en place d’une gouvernance forte et d’un sponsor

- Simulations détaillées sur un échantillon de portefeuilles significatifs

- Analyse de la classification des items génériques

- Sensibilisation du management et de la direction générale

- Macro-chiffrage du projet

- Interactions avec les autres projets

Conclusion

Ainsi, la mise en œuvre de la nouvelle norme nécessitera des efforts importants et une collaboration accrue des fonctions Finance, Actuariat et Risques, et Systèmes d’Information. Ces efforts viendront s’ajouter à ceux déjà mobilisés pour la norme IFRS 9 sur les instruments financiers.

Laisser un commentaire